作者:走西门的大官人

来源:雪球

桃李近期出了2019年的业绩快报,在很多人眼里估计视为一个小雷,尤其是和公司不低的估值比起来。我个人认为,桃李面包是一家非常值得关注和跟踪的公司,未来有成为牛股的可能性,下面我把我对这家公司的理解分享给大家,请大家斧正:

一、生意模式

公司的主营产品属于短保面包,保质期一般在5天左右。短包面包的口味相较于保质期较长的面包来说口感较好,添加剂也少一些,比较健康,而相对于烘培屋又有规模化的优势。

公司采取中央工厂加批发的模式,对于各大超市和卖场采用直销的方式,小超市小卖部采用分销的方式。目前在全国17个城市建立了生产基地,建立了22万个销售终端,和主要的大型商超都有合作。

二、桃李面包在行业内竞争力强大

2018年中国的面包行业市场规模约673亿,增速12%;短保面包行业空间约194亿,同比增速18.7%。应该说,公司所处的行业还处于较快的发展阶段,保障了公司未来几年的成长空间。

据一份研报显示,桃李面包在行业内市占率第一,约10%,高于第二名达利和第三名盼盼的总和。国内CR5的比率只有22%,而日本为55%。

可以说,不管是从市场增长空间、行业渗透率提高、市场集中度提升等几个逻辑来看,公司5~10年内的增长逻辑是非常清晰的。

对于公司的竞争优势,我个人认为有以下几点:

(一)公司的生产规模较大

生产规模比较大,意味着成本往往比较低。

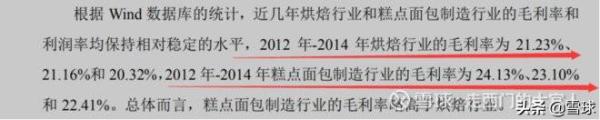

行业的平均毛利率预计在20%~25%之间,而桃李的毛利率达到35%~40%之间,充分显示了其较强的竞争实力。

(二)公司在目前主要经营区域建立了强大的渠道和配送体系

2018年底时,已经建立了22万个销售终端,同时与主要大型商超都有合作关系。可以把第一天在中央工厂生产的面包,第二天就配送到你家门口的小超市或小卖部,这个能力是需要一定积淀才可以达到的。

(三)桃李面包的品牌已经具有了较高的美誉度和知名度

桃李面包的味道我个人比较喜欢,尤其是果子面包和起酥面包,虽然这家公司很少打广告,但产品在我大哏都铺货非常广,知名度还是很高的。

(四)公司运营效率非常高

观察这个行业公司竞争力的一个重要指标是返货率。这个指标和这个行业的特点息息相关。

短保面包的特点是保质期在3~7天之间。生产上市大概要消耗1~2天的时间,那么留给终端销售的时间也就是3~5天,如果这段时间面包卖不出去,那么终端会通过配送体系由公司回收,回收后的面包只能当饲料卖掉,造成亏损。

这种回收的情况构成了返货率指标,据一份研报显示公司的返货率控制在了5%~8%,属于业内优秀水平,15%是公司盈亏的生死线。

三、成长逻辑清晰

(一)通过扩大全国范围的布局来开拓新市场

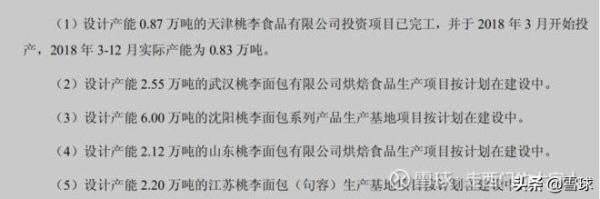

当前在全国17个区域建立了生产基地,主要经营区域在东北和华北。目前西北、华中地区的生产基地都在建设中,西南重庆和华南东莞的布局尚未正式贡献利润。

公司当前的营收地域组成如下:

可以发现,公司目前主要营收和利润由东北和华北、华东贡献。

2019年可转债募投10亿,总投资14亿。建设江苏、四川、青岛、浙江项目,开始向华南、西南、山东地区扩张。目前很多项目还没开工,其中四川的地还没拿下来,保守估计得2022年左右才能开始正式投产。

2017年定增7.4亿,布局武汉、重庆、西安项目,项目建设周期2年半,估计2020年至2021年左右正式开始贡献营收,但大量的贡献利润可能要在2022年至2023年。

主要营收由东北和华北华东贡献,其中东北贡献4成收入,华北和华东每个地方贡献不到2成收入,加起来三个大区贡献8成收入,而已经比较成熟的东北市场,2018年还有18%左右的增长,说明市场空间仍非常巨大。

公司的每个项目建设周期约为2年到2年半左右,建成稳定投产又需要1年半到2年,一个市场的基本成熟并大规模贡献利润,预计得要4到5年的时间。

(二)未来产品结构和价格应该还有提升空间

随着社会和经济的发展,附加值更高的产品比例会有一定提升是很正常的。目前桃李的产品价格还是处于经济实惠的类型为主。

(三)现有市场渗透率还有提高空间

面包行业还在快速扩大中,目前东北地区人均消费桃李面包全国最高为34.5元左右。公司第二大市场华北地区只有10元。随着公司新产能的不断投产,市场渗透率进一步提高是很强的逻辑。

四、公司的过往业绩优秀

营收自15年上市以来5年翻倍,净利润也差不多是翻倍的水平。2019年业绩增速和利润较低,我个人推测主要是公司新扩展的区域投产后,因渠道和市场教育工作没有完成,短期可能出现了亏损,如东莞市场,16年6月投产以来,当年收入只有2500万,18年就达到了3.1亿营收,增速87%。但仍然处于亏损状态,预计2019年可以实现盈利,但成熟的话可能还要一段时间。从东莞例子可以看出来,一个项目的培育需要4、5年时间。

公司的毛利率稳定提高,甚至接近40%,近年来因为市场扩张销售费用率稳步提高,一定程度导致了净利率下降。

公司管理优秀,存货和应收账款的周转情况十分稳定,赚到的都是真金白银,现金流非常好,净现比达到了优秀的1.3。

ROE虽然因为净资产增加(主要是是在建工程和现金类资产增长)而导致下降,但也是非常高的20%左右的水平。值得一提的是公司的分红率近两年达到了70%左右,非常好,相信随着新项目的投产和稳定,ROE有机会回到25%一线。

五、公司的资产质量上佳

公司账上几乎没有有息负债,但要说明的是公司15年上市以来已经圈钱两次,17年定增圈钱7.4亿,19年可转债圈钱10亿,IPO圈钱6.2亿。

六、投资回报情况测算

2019年公司净利润6.8亿,当前市值270亿。随着新项目的投产并稳定,以及成熟市场的渗透率提高,费用率下降,我个人认为,未来5年保守估计,营收和净利润再翻一倍问题不大,但要说明的是,这个增长肯定不是线性的,而很可能是20、21年增长仍然很平淡,但22年之后会有较快增长,2024年时净利润达到13~15亿的几率较高,给予30倍~35倍左右的估值,市值可能达到390~525亿,有45%~100%左右的提升空间。